مصاحبه اختصاصی تیتر یک با علی رهجو - بخش 3

کارشناس اقتصاد و عضو هیات علمی اندیشکدهی یقین

وارد بحثِ بانکها شویم، شما در خلال توضیحاتِ خود گفتید بانکها با افزایشِ نرخ سود سپردههای بانکی، یکی از عواملِ کاهش تقاضای سفتهبازی در بازار ارز هستند. بانکها با چه ساز و کاری نرخ سود تسهیلات خود را افزایش میدهند، آنهم تا سطحی که بسیاری از کارهای تولیدی و تجاری اینقدر سودآور نیستند؟

باز هم یک سوال کوتاه که شاید پاسخ آن در حوصلهی این مصاحبه نباشد. من شما را ارجاع میدهم به یک اصطلاح در بانکداری به نام فرکشنال ریزرو بانکینگ Fractional reserve banking یا بانکداری مبتنی بر ذخیرهی بخشی از سپرده. این اصطلاح را اگر در فضای سایبر جستجو کنید توضیحاتِ فراوانی برای آن وجود دارد. در حالِ حاضر نظامِ بانکداری در کلِ جهان از جمله در کشور ما مبتنی بر این سیستم عمل میکند. این سیستم یک ربای خالص و محض است.

یعنی بانکها با این ساز و کار است که قادرند این قدر سود به سپردهگذاران خود بدهند؟

بله، این ساز و کار نه تنها بانکها را قادر میکند تا بتوانند این مقدار سود به مشتریان خود بدهند، بلکه بانکداری را به یک کسب و کارِ بسیار سودآور بدل کرده به گونهای که هیچ کاری در حوزهی تولید و تجارت قادر نیست با آن رقابت کند.

جالب شد، میشود این ساز و کار را بیشتر توضیح دهید؟

قبل از اینکه این سیستم را توضیح دهم، از شما میخواهم تا بخشهایی از مستند پول و زندگی Money & Life که به تازگی در کشور آمریکا تولید شده و در بخشی از آن این سیستم را به طورِ کامل و با زبان تصویر توضیح میدهد، در کنارِ این مصاحبه در وبسایتتان قرار دهید تا مخاطبانتان با این سیستم بهتر آشنا شوند. چرا که این سیستم به قدری پیچیده است، که خیلیها در ابتدا متوجه آن نمیشوند و مستندهایی از این دست میتوانند درکِ بهتری را ایجاد کنند.

دریافت بخش هایی از مستند پول و زندگی(Money & Life)

«بخشهایی از مستند پول و زندگی که بانکداری مبتنی بر ذخیرهی بخشی از سپرده را توضیح میدهد»

ببینید وقتی شما 100 واحد پول را در سیستمِ بانکداری سپردهگذاری میکنید، تصورِ شما این است که بانک این 100 واحد را تنها یک بار و به یک نفر وام میدهد تا آنرا در حوزههای مختلف مثلِ تولید و خدمات سرمایهگذاری کند. اما این تصور کاملاً اشتباه است. بانکها میتوانند این 100 واحد پول را به چند نفر وام بدهند یعنی خلقِ پول کنند. چرا نام این سیستم را بانکداری مبتنی بر ذخیرهی بخشی از سپرده Fractional reserve banking گذاشتهاند؟ چون بانک مرکزی بتواند حجمِ خلقِ پول بانکها را کنترل کند. طبقِ این سیستم، بانک پس از اینکه 100 واحد پول را به عنوانِ سپرده از شما گرفت، بسته به اینکه نرخ ذخیرهی تعیین شده از سوی بانک مرکزی چقدر باشد، مقداری از آنرا نزد بانکِ مرکزی میگذارد و باقی را وام میدهد. مثلاً در کشور ما نرخ ذخیرهی قانونی 10 درصد است، باید یک دهم از این 100 واحد پول یعنی 10 واحد آن نزدِ بانکِ مرکزی ذخیره شود و باقیِ آن وام داده شود.

خوب اینکه مشکلی ایجاد نمیکند؟

تا اینجای کار حق با شماست، اما کار در اینجا متوقف نمیماند. فردی که آن 90 واحد را وام میگیرد، آنرا از سیستمِ بانکداری خارج نمیکند. خصوصاً با شیوع بانکداری الکترونیک، این 90 واحد یا در آن بانک یا در بانکِ دیگری سپردهگذاری میشود. سیستمِ بانکداری دوباره یکدهم از این پول یعنی 9 واحد از آن را نزدِ بانک مرکزی میگذارد و 81 واحدِ باقیمانده از آن را مجدداً وام میدهد. این فرآیند ادامه مییابد و اگر حجمِ پولی که سیستم بانکداری به این شیوه وام داده را جمع کنید به 1000 واحد میرسد. یعنی آن 100 واحدی که سپردهگذارِ اولیه در بانک گذاشت عملاً 10 برابر شده و وام داده میشود.

این طور که متوجه شدم، بانک مرکزی با تعیین نرخِ ذخیرهی قانونی، تنها قدرت وامدهی بانکها را کم و زیاد میکند اما جلوی خلق پول بانکها را نمیتواند بگیرد، درست است؟

بله، درست است. به بیان ساده، اگر نرخ ذخیرهی قانونی یکدهم باشد، قدرت وامدهی بانکها با دریافت هر واحد سپرده 10 برابر خواهد شد! یعنی اگر شما 1 میلیون تومان در سیستمِ بانکی ایران سپردهگذاری کنید، بانکها آنرا تبدیل میکنند به 10 برابر یعنی 10 میلیون. اگر بانک مرکزی ایران، مثل بانکهای مرکزی آمریکا یا اروپا نرخ ذخیرهی قانون خود را به حدودِ 1 صدم کاهش دهد آنوقت هر 1 میلیون تومان شما در سیستمِ بانکی 100 برابر یعنی 100 میلیون شده و به صورت وام به اقتصاد تزریق خواهد شد.

حالا اگر بانک مرکزی بخواهد قدرت خلق پول بانکها را صفر کند باید نرخ ذخیرهی قانونی را از هر رقمی بین صفر تا یک به یک برساند. اما آنچه که امروز در ساز و کار ربوی بانکداری در جهان مرسوم است این است که بانکِهای مرکزی تمایل دارند قدرت خلق پول بانکها را بی نهایت کنند! یعنی نرخ ذخیرهی قانونی را به صفر نزدیک کنند.

با این میزان وامدهی هر بانک در عمل چقدر بهره میگیرد؟

سوالی که شما پرسیدید، سوالی است که بلافاصله برای هر کسی که این سیستم برایش روشن میشود میپرسد. اما در توضیح سیستم بانکداری مبتنی بر ذخیرهی بخشی از سپرده، همیشه این قسمت را که بلافاصله شما سوال کردید توضیح نمیدهند.

طبق قانون بانکداری در ایران سودی که بانکها بابت وام دریافت میکنند، باید رقمی معادلِ نرخ تورم به علاوهی 4 درصد کارمزد باشد. توجیه بانک مرکزی بابت این میزان سود این است که نرخ تورم باعث تنزل ارزش پول میشود و وامگیرنده باید آنرا جبران کند، 4 درصد هم نرخ کارمزد حداقلی در شرایط تورم با نرخ صفر درصد است. حالا حساب کنید در این سیستم با توضیحی که دادم، سیستمِ بانکداری وقتی یک واحد سپرده وارد آن میشود 10 برابر آنرا وام میدهد.

یعنی اگر فرض کنیم بخواهد به سپردهگذار 20 درصد سود دهد و از وامگیرنده هم مثلاً 24 درصد سود بخواهد، سیستم بانکی 10 تا 24 درصد سود اخذ کرده یعنی 240 درصد، سپردهگذار تنها 20 درصد هزینه روی دستِ کل سیستمِ بانکداری گذاشته! یعنی در اینجا اصطلاحاً سیستم بانکداری 10 بر صفر بازی را برده! 220 درصد سود در برابر 20 درصد هزینه.

حالا فرض کنیم در بدترین حالت نرخ تقاضای پول نقد بالا برود و افرادی که وام میگیرند بخواهند بخشی از پول خود را به صورت نقد خرج کنند، این سود مگر چقدر پایین میآید. فرض کنیم نصف بشود، یعنی چیزی حدود 110 درصد. باز هم سیستم بانکداری نزدیک به 80 درصد سود برده است. این تفاوت اینقدر فاحش است که نسبت به سودآوری نجومی و ربوی بودن این سیستم هیچ شک و شبههای را باقی نمیگذارد.

در توضیحات خود اشارهای به سیستمِ بانکداری در آمریکا و اروپا داشتید، وضعیت خلق پول و سودآوری در بانکهای اروپایی یا آمریکایی چگونه است؟

ببینید، در آمریکا یا انگلیس این نرخ چیزی نزدیک به 3 درصد است. قدرت خلق پول از تقسیم یک بر نرخ ذخیرهی قانونی بدست میآید، که برای بانکهای آمریکا و انگلیس رقمی معادل 34 میشود. یعنی هر واحد پول در سیستمِ بانکداری آمریکا 34 برابر میشود. اما در کشور ما، همانگونه که گفتم، ضریب تکاثر یا قدرت خلق پول 10 است.

تفاوت ما با آنها این است، که چون آنها میتوانند هر یک واحد سپردهای که دریافت میکنند به تعداد بیشتری یعنی 34 بار وام دهند، پس نرخ بهرهی پایینتری دریافت میکنند. مثلاً اگر متوسط نرخ بهرهی دریافتی در بانکهای آمریکا 5 درصد باشد، آنها با هر یک واحد سپردهای که جذب میکنند، 34 تا 5 درصد ربا از وامگیرندگان میگیرند. یعنی 170 درصد. در اینجا قدرت خلق پول بانکها یکسوم است، اما در عوض نرخ بهره بالاست. مثلاً اگر نرخ بهره متوسط 20 درصد باشد، و بانکها یک واحد پول را به 10 نفر وام دهند؛ 10 تا، 20 درصدْ سودِ ربوی عایدشان میشود.

تفاوت این دو مدل شبیه تفاوت میان استراتژیهای فروش است. در یک استراتژی، یک فرد سود خود را پایین میآورد اما از فروش انبوه سود میبرد. اما در استراتژی دوم، سود خود را بالا میبرد که به تبع آن فروشش محدود خواهد بود و از محل سود بالای خود، درآمد کسب میکند. استراتژی فروش انبوه، مدلِ بانکهای آمریکایی و اروپایی است که نرخِ تسهیلات را پایین اما میزان وامدهی را بالا بردهاند. استراتژی فروش محدود مدل بانکهای ماست که نرخِ تسهیلات را بالا اما میزان وامدهی را محدود کردهاند.

خوب مصاحبهی طولانیای شد، وقت شما را گرفتیم، با این توضیحاتی که دادید، ربا در قالب یک ساز و کار پیچیده و در هم تنیده در همهی جهان و از جمله در کشور ما در حال اجراست، آیا میتوان علاجی برای آن یافت؟

این توضیحات نباید باعث یاس و نا امیدی شود. تازه من بخشی از این ساز و کارِ پیچیده را که فرمودید توضیح دادم. اما ربا، همانگونه که گفتم، در سطوح مختلفی در حال اجراست.

در قالب پول با ارزش متغیر در سطح تکنیکی،

در قالب نظام بانکداری در سطح تاکتیکی،

در قالب عملکرد دولت هر کشور در سطح استراتژیک،

و در قالب عملکرد قدرتهای اقتصادی در جهان و در سطح سوپر استراتژیک نهادینه شده است.

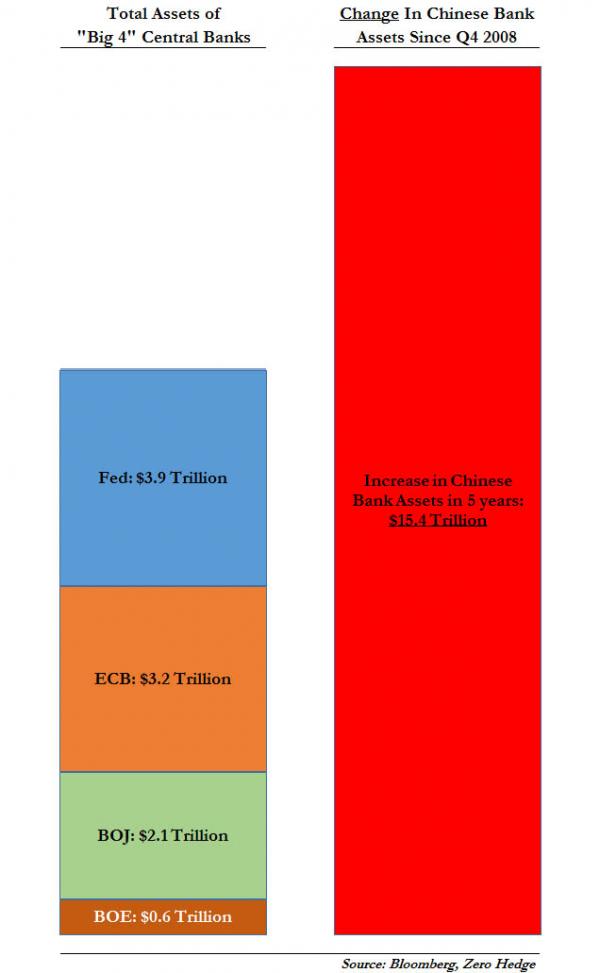

ما در مورد سه سطح اول با هم صحبت کردیم اما فرصت نشد در مورد ساز و کار ربوی حاکم در جهان به شما توضیح دهم. کشور آمریکا و در سالهای اخیر کشور چین، با حجم پول گستردهای که در حال خلق مدامِ آن هستند یک ربای جهانی را رقم زدهاند. چین در 5 سال گذشته، 15.5 تریلیون دلار خلق پول کرده که بانکهای مرکزی آمریکا، اتحادیهی اروپا، ژاپن و انگلیس روی هم نیمی از آن یعنی 7.5 تریلیون دلار خلق پول کردهاند. در واقع چین روی همه را سفید کرده!

![]()

«اقتصادهای اصلی دنیا در 5 سال گذشته با خلق 25 تریلیون دلار پول به جنگ با خدا رفتهاند»

این کشورها، روی هم بالغ بر 25 تریلیون دلار پول خلق کردهاند. آنها از این طریق مال و نفس مردم جهان را به اختیار خودشان به چنگ میآورند و یک ربای جهانی را ایجاد کردهاند.

مهمترین نقطهی اتکای ربا، چه در سطح تاکتیکی که بانکهای تجاری آنرا اجرا میکنند، چه در سطح استراتژیک که بانکهای مرکزی و دولتها در درون کشورها آنرا انجام میدهند و چه در سطحِ سوپر استراتژیک که اقتصادیهای بزرگ دنیا مثل چین و آمریکا آنرا در سطح جهان انجام میدهند، پولِ با ارزشِ متغیر است. بنابراین راه علاج در یک جمله تغییر ماهیت پول از، پولِ متغیر به پولِ ثابت است.

از اینکه وقت خود را در اختیار ما گذاشتید از شما ممنونیم.

من هم از اینکه تحمل کردید و زمینهی این مصاحبهی طولانی را فراهم کردید از شما و همکارانتان تشکر میکنم.

اخبار مرتبط:

مصاحبه اختصاصی تیتر یک با علی رهجو - بخش 1

دریافت فایل پی دی اف مصاحبه(3 بخش)

دریافت فایل پی دی اف مصاحبه(3 بخش)

مهدی

مهدی